Preparar-se para o amanhã é tão fundamental quanto organizar o hoje. Enquanto o controle de despesas e o pagamento de dívidas garantem tranquilidade imediata, projetar o futuro financeiro cria as bases para conquistar metas de longo prazo — seja a independência financeira, a aposentadoria dos sonhos ou o financiamento de sonhos maiores, como a universidade dos filhos ou a compra de um imóvel. Neste post, você encontrará um roteiro passo a passo para traçar objetivos, escolher os melhores veículos de investimento e acompanhar sua evolução ao longo dos anos.

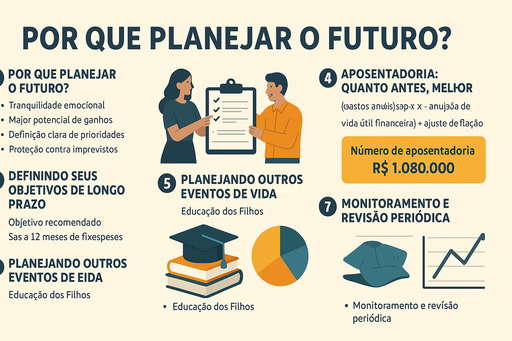

1. Por que planejar o futuro?

Sem visão de futuro, é fácil sucumbir a objetivos de curtíssimo prazo e postergar decisões importantes. O planejamento de longo prazo traz benefícios como:

- Tranquilidade emocional: saber que existe um plano para lidar com imprevistos e eventos de vida.

- Maior potencial de ganhos: aproveitar o poder dos juros compostos em horizontes mais amplos.

- Definição clara de prioridades: direcionar recursos para o que realmente importa.

- Proteção contra imprevistos: ter provisões específicas para emergências, saúde e aposentadoria.

2. Definindo seus objetivos de longo prazo

Liste tudo o que você deseja alcançar financeiramente nos próximos 5, 10, 20 anos e classifique por ordem de prioridade. Por exemplo:

- Criação de reserva para educação dos filhos (10 anos)

- Aposentadoria confortável (20–30 anos)

- Compra de imóvel próprio (5–7 anos)

- Viagens de longa duração (3–4 anos)

3. A Reserva de Emergência: alicerce para o futuro

Antes de alocar grandes quantias em investimentos de longo prazo, garanta seu colchão de proteção.

- Objetivo recomendado: 6 a 12 meses de despesas fixas.Reserva de emergência: por que é essencial para sua segurança financeira

- Veículos indicados: Tesouro Selic, CDB com liquidez diária.

- Ritmo de acumulação: divida a meta em aportes mensais constantes.

4. Aposentadoria: quanto antes, melhor

Entenda seu “Número de Aposentadoria”

Calcule o montante necessário para manter seu estilo de vida depois de parar de trabalhar. Uma fórmula simples:

“Gastos anuais esperados” × “anos de vida útil financeira” × ajuste de inflação.

💡 Exemplo 1: Aposentadoria básica e conservadora

Perfil: Pessoa deseja manter um estilo de vida básico, com gastos controlados após os 65 anos, e planeja viver até os 85 anos.

- Gastos anuais esperados: R$ 36.000 (R$ 3.000/mês)

- Tempo de aposentadoria: 20 anos

- Fator de inflação ajustado: 1,5 (estimativa modesta para manter o poder de compra)

Cálculo:

R$ 36.000 × 20 × 1,5 = R$ 1.080.000

📌 Número de aposentadoria estimado: R$ 1.080.000

💡 Exemplo 2: Estilo de vida confortável com prazo mais longo

Perfil: Pessoa quer manter padrão médio de consumo e viver até os 90 anos, aposentando-se aos 60.

- Gastos anuais esperados: R$ 48.000 (R$ 4.000/mês)

- Tempo de aposentadoria: 30 anos

- Fator de inflação ajustado: 2 (considerando inflação média de longo prazo)

Cálculo:

R$ 48.000 × 30 × 2 = R$ 2.880.000

📌 Número de aposentadoria estimado: R$ 2.880.000

💡 Exemplo 3: Perfil enxuto com baixa exposição à inflação

Perfil: Pessoa disposta a reduzir custos e depender parcialmente do INSS, com gastos menores e fator de inflação conservador.

- Gastos anuais esperados: R$ 30.000

- Tempo de aposentadoria: 25 anos

- Fator de inflação ajustado: 1,2

Cálculo:

R$ 30.000 × 25 × 1,2 = R$ 900.000

📌 Número de aposentadoria estimado: R$ 900.000

🔍 Observações importantes

- O fator de inflação ajustado é uma estimativa que considera o aumento dos preços ao longo dos anos. Você pode usar 1,2 a 2,0 dependendo da expectativa econômica.

- Esse cálculo não inclui rendimentos de investimentos. Com uma boa estratégia de aplicações, o valor pode ser menor.

- É recomendável revisar os gastos esperados periodicamente.

Veículos de Aposentadoria

- Previdência Privada (PGBL/VGBL): vantagens fiscais para quem faz a declaração completa.

- Fundos de Pensão ou Planos de Empresas: condições exclusivas para colaboradores.

- Investimentos Próprios: carteira de renda fixa, fundos imobiliários e ações para gerar renda passiva.

Simulação e contribuição

Use simuladores das corretoras e planos de previdência para definir o aporte mensal necessário. Quanto mais cedo começar, menor será o esforço mensalizado, graças ao efeito dos juros compostos.

5. Planejando Outros Eventos de Vida

Além da aposentadoria, grandes marcos pessoais demandam planejamento:

Educação dos Filhos

- Prazo médio: 15–18 anos

- Estratégias:

- Fundos educacionais de longo prazo

- Títulos indexados à inflação (Tesouro IPCA+)

- Consórcio educativo

6. Diversificação e Alocação de Ativos no Longo Prazo

Divida o patrimônio entre diferentes classes de ativos:

- Renda fixa (40–60%): proteção e estabilidade.

- Ações e ETFs (20–40%): crescimento de capital.

- Fundos Imobiliários (10–20%): geração de renda periódica.

- Investimentos alternativos: pequeno percentual em ouro, criptomoedas ou private equity, conforme perfil.

Rebalanceamento

A cada 6–12 meses, compare a alocação real com a ideal e ajuste aportes ou vendas para manter o equilíbrio, capturar ganhos e reduzir riscos.

7. Monitoramento e revisão periódica

Gere gráficos de evolução patrimonial trimestralmente, comparando rentabilidade com benchmarks (IPCA, CDI, Ibovespa).

Check-up anual

Revise metas, reajuste prazos e adapte os aportes diante de mudanças de vida (promoções, casamento, nascimento de filhos). Planejar o futuro é um ato de cuidado com a sua liberdade e a da sua família. Cada meta cumprida — da reserva emergencial à aposentadoria tranquila — é mais um degrau rumo a uma vida de escolhas conscientes e abundância financeira. Com objetivos bem definidos, alocação inteligente e revisões constantes, você garante não apenas a estabilidade, mas a realização dos sonhos mais audaciosos.